Bien comprendre le mécanisme de l'effet de levier financier

En écrivant cet article, même si, prenant un exemple qui possède un contexte utilisant le programme de prime SCHL, l'idée est vraiment de vous expliquer à ma façon, ce que représente le levier financier dans un contexte immobilier. Alors, quoi de mieux que de raccourcir les définitions et d'explorer ce concept via un exemple concret impliquant son calcul?

Je sais, je sais....

Mais bon, en bout de ligne il faut quand même une courte définition, alors voici la mienne: Effet de levier définition: L’effet de levier en finance se veut l’utilisation de la dette pour permettre d'augmenter la capacité d'une entreprise, d'un organisme ou d'un investisseur, à faire des investissements pour dégager au final plus de profits que d'investir uniquement les sommes de son propre capital.

L'effet de levier agît tel un amplificateur, alors attention, si l'ensemble de vos décisions d'affaire en combinaison avec la réalité du marché vous donnera à vous, investisseurs, plus de profits qu'une situation en stade de rentabilité sans levier, la possibilité de vivre "la catas" est aussi vrai. Un rendement négatif dû au marché ou à de mauvaises décisions vous catapultera plus profond au coeur de plus gros endettements!

Calculer l'effet de levier est quand même asser simpliste. L'effet de levier en finance est positif et amène plus de rentabilité financière quand l'augmentation des bénéfices est supérieur au coût de l'endettement. Dans le cas contraire, il deviendra négatif et la décision d'investissement se transformera en perte.

Mais bon, assez de négativiste. Tout les investisseurs vous le diront; "On l'aime le risque! Car sans lui, il n'y aurait pas de rendement et il faudrait travailler toutes ces heures mais voila, c'est le risque calculé qu'on aime." Pas de risque, pas de rendement. Pas de risque, tout le monde le fait et il n'y as plus de marché. Assez de bla bla et allons y avec l'exemple.

Mise en situation

(exemple simpliste sans fonds de roulement)

L'idée est de garder ça simple alors voila; Marcus à maladroitement perdu pied, et il a, du même coup, malencontreusement brisé sa tirelire. Contraint de compter ses sous, il se rend compte que ses actifs s'élèvent à 200 000$ en capitaux de risques pour un futur achat.

Coup du destin, son ami Jean-Guy a justement 2 immeubles "8-plex" à vendre au montant de 1 000 000$ chacun et vient tout juste de lui en parler avant de mettre une annonce sur la plateforme. Marcus a désormais la ferme intention d'en acheter 1.

Curieux de nature, Marcus connait déjà tous les rouages du financement bancaire et sait qu'il peut acheter un immeuble à revenus au prix de 1 000 000$ avec 200 000$ de mise de fonds minimale soit, un ratio de 80%/20% dette/équité.

Après s'être informé à propos des parametres du marché pour ce type d'emprunt, l'institution lui donne les données suivantes;

Prêt conventionnel:

Un emprunt avec un niveau d' endettement de 800 000$ et 200 000$ de mise de fonds, amortissement de 25 ans à un taux d'intérêts de 5% pour un terme de 5 ans.

Prêt SCHL:

La banque lui mentionne également qu'avec le programme SCHL, il pourrait par exemple, diminuer sa mise de fonds @ un taux de 10% soit 100 000$ (ratio de 90%/10% dette/équité) avec un emprunt de 900 000$ moyennant une prime de risque SCHL ponctuelle au coût de 30 000$, mais Marcus ayant en horreur les frais supplémentaires, n'écoute déja que d'une oreille.

Suite à une discussion avec Jean-Guy et après s'être entendu ensemble sur les modalités de vente d'un immeuble, Marcus accepte à tout le moins de faire les calculs de scénario avec surprime SCHL afin de voir l' impact sur son capital de ce que ce type de financement en particulier lui apporterait quand les propos de Jean-Guy lui font prendre conscience que grâce à cette technique menant à un emprunt de ce genre, il pourrait non seulement avoir une opportunité de projet d'achat non plus de 1, mais bien de 2 des immeubles à vendre de Jean-Guy!

Voici ses calculs sur un horizon de 5 ans

(Soit la durée du 1er terme)

La capitalisation

P = nombre de période

I = Taux d'intérêt (capitalisation semestriel)

PV = Valeur de l'emprunt

FV - Valeur final

PMT = Paiement mensuel

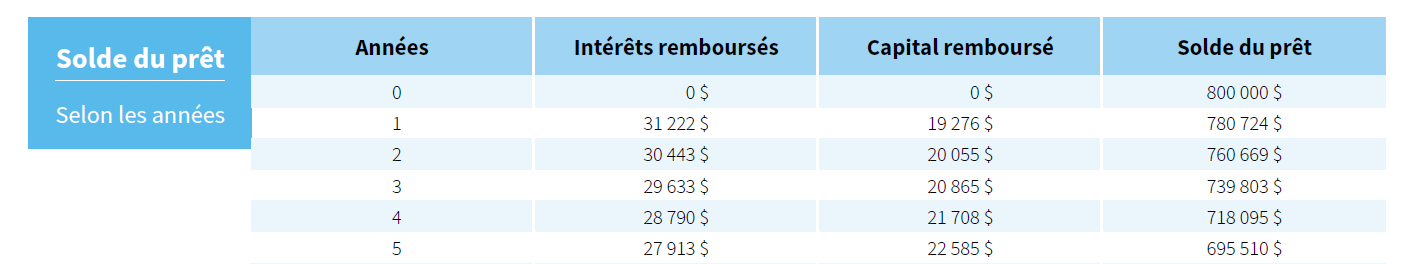

Emprunt conventionnel

P = 25 ans

I = 5%

PV = -800 000$

FV = 0$

PMT = 4210 $ (4208$ arrondie)

Après 5 ans, Marcus constate que son solde de dette hypothécaire sera de 695 000$ (695 510 $ arrondie) avec ce scénario, il aura donc capitalisé 105 000$ (800 000$ - 695 000$).

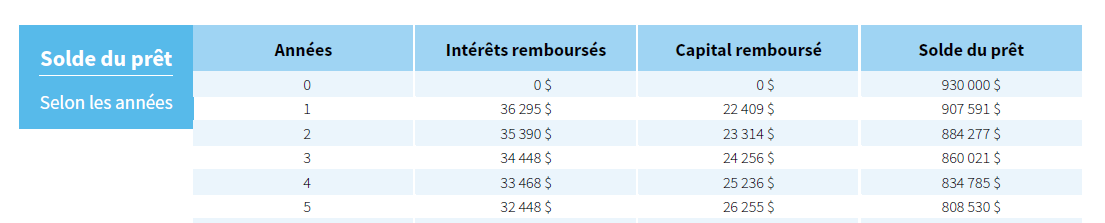

Emprunt via le programme SCHL

P = 25 ans

I = 4%

PV = -930 000$ (900 000$ de prêt plus 30 000$ de frais SCHL)

FV = 0$

PMT = 4900 $ 4892$ arrondie)

Après 5 ans, Marcus constate que son solde hypothécaire sera de 810 000$ (808 530 $ arrondie) avec ce scénario, il aura donc capitalisé 90 000$ (900 000$ - 810 000$).

La prise de valeur

Dans le scénario de Marcus, le marché immobilier pour ce type d'immeuble s'appréciera au taux de 2% par année non composé sur 5 ans donc un taux de 10% au total, ce qui représente 100 000$ selon le prix d'achat de 1 000 000$.

L'encaisse

Marcus prévoit que grâce aux revenus de loyer, son encaisse augmentera de 14 500$/an pour un prêt conventionnel et de 6000$/an dans le cas d'un prêt SCHL.

(4900$ - 4210$ = 690$. 690$ X 12 = 8280$. 14500$ - 6000$ = 8500 (8280 arrondie)

Donc une augmentation de capitaux propres liquides de 72 500$ après 5 ans pour un prêt conventionnel, et 30 000$ de capitaux propres liquides pour un scénario avec un prêt SCHL.

Intérêt total payé après 5 ans/par immeuble

Sur un prêt conventionnel = 150 000$ (148 001$ arrondie)

Sur un prêt avec prime SCHL = 200 000$ (202 049$) = 172 049$ + 30 000$ de prime de risques.

Rendement après 5 ans/par immeuble

Scénario prêt conventionnel

Encaisse = 72 500 $ +

Capitalisation = 105 000$ +

Prise de valeur 100 000$

Prise de valeur total = 277 500$

Scénario prêt SCHL

Encaisse = 30 000 $ +

Capitalisation = 90 000$ +

Prise de valeur 100 000$

prise de valeur total = 220 000$

Récapitulatif de la valeur du rendement par immeuble sur 5 ans

(encaisse+capitalisation+plus value)

Scénario conventionnel = des profits de 277 500$

Scénario avec prime SCHL = des profits de 220 000$.

Retour sur investissement (annuel non composé / ROE - returm on equity)

Prêt conventionnel = 277 500$ / 5 ans = 55 500$ par année

55 500$ /200 000$ de mise de fonds = 27,75% de rendement annuel

Prêt avec prime SCHL = 440 000$ (220 000$ x 2 emprunts) / 5 ans = 88 000$ par année

88 000$ /200 000$ de mise de fonds = 44.00% de rendement annuel

Conclusion sommaire et acquisition de Marcus

Maintenant que Marcus a effectué la mise à jour de son calcul, ce dernier à une toute autre lecture qu'auparavant. Bien sur qu'il remarque qu'il fait moins d'argent par immeuble en contexte de prêt SCHL mais c'est qu'au final, bien qu'il fasse moins d'argent par immeuble, il faudra tenir compte qu'il a seulement investi 100 000$ au lieu de 200 000$. Le rendement, lui, même si en dollars est inférieur, est supérieur en %.

Marcus à finalement opté pour un projet d'acquisition à 2 immeubles même si il aura une plus grosse dette causé par le fait de posséder 2 immeubles et aussi malgré le fait qu'il aura à payer sur 5 ans, près de 400 000$ provenant du taux d'intérêt et du coût de prime SCHL au total et ce, au lieu de 150 000$ selon le scénario conventionnel.

Avec le même investissement de 200 000$, Marcus génère 44% de taux de rentabilité par année au lieu de 27,75% et ce avec le même fond d'investissement, autant parler d'un effet de massue et non d'un effet de levier! Magie-magie, c'est ce qu'on appelle une utilisation de l'effet de levier financier et désormais savez-vous ce que fait Marcus? Et oui, depuis ce temps, Marcus sourit....

Vous avez appréciés notre article? Vous avez besoin de service d'évaluation en entreprise ou immobilier ? Nous sommes Atypique mâitres évaluateurs et nous vous invitons à prendre connaissance de notre site internet. Vous pourrez en connaitre davantage sur l'entreprise et notre équipe .Consultez nos autres articles de blog

Effet de levier financier